Cuando en estas fechas hablamos de «paquetes» inevitablemente nos viene a la cabeza un posible sinónimo: regalos. En esta ocasión, a pesar de no haberlo incluido en nuestra lista de deseos, el Gobierno nos ha traído un nuevo juego de mesa en el que el objetivo del mismo es recaudar lo máximo posible para intentar cuadrar las cuentas…

En el Consejo de Ministros del pasado día 2, viernes, se aprobaron una serie de medidas entre las que aquí hemos querido destacar las siguientes:

- Impuesto de Sociedades: se restringirán las compensaciones por bases imponibles negativas, mayores límites a la deducción por doble imposición internacional, así como a la posibilidad de la deducción por las posibles pérdidas patrimoniales derivadas de la transmisiones de fondos propios.

- Impuestos Especiales: … Poco más que decir que no se haya comentado estos días. Suben los tipos aplicables al consumo de tabaco, bebidas alcohólicas y en fechas futuras se anuncia el establecimiento de una tasa que gravará a las bebidas carbonatadas azucaradas (refrescos).

- Impuesto sobre Patrimonio: se prorroga su vigencia. Desde 2012 el Gobierno está aplazando la aplicación de la bonificación total del mismo, impuesto que sin embargo recaudan las Comunidades Autónomas. Sigue pendiente de revisión e integración dentro del marco de una futura reforma de financiación pública.

- Medidas de lucha contra el fraude fiscal: se limitan los pagos en efectivo a 1.000€ (antes 2.500€) y se anuncian restricciones a la concesión de aplazamientos en el pago de impuestos. En concreto, se anulan las siguientes:

- Aquellas cuya exacción se realice por medio de efectos timbrados.

- Las correspondientes a obligaciones tributarias que deban cumplir el retenedor o el obligado a realizar ingresos a cuenta.

- En caso de concurso del obligado tributario, las que, de acuerdo con la legislación concursal, tengan la consideración de créditos contra la masa.

- Las resultantes de la ejecución de decisiones de recuperación de ayudas de Estado reguladas en el título VII de esta Ley.

- Las resultantes de la ejecución de resoluciones firmes total o parcialmente desestimatorias dictadas en un recurso o reclamación económico-administrativa o en un recurso contencioso-administrativo que previamente hayan sido objeto de suspensión durante la tramitación de dichos recursos o reclamaciones.

- Las derivadas de tributos que deban ser legalmente repercutidos salvo que se justifique debidamente que las cuotas repercutidas no han sido efectivamente pagadas.

- Las correspondientes a obligaciones tributarias que deba cumplir el obligado a realizar pagos fraccionados del Impuesto sobre Sociedades.

- Suministro Inmediato de Información: el 1 de julio de 2017 entrará en vigor la obligación de remitir a hacienda por parte de las grandes empresas (y voluntariamente todos aquellos que se ejerzan esta opción mediante declaración censal…) todas las facturas, tickets:

<<… La utilización obligatoria del sistema de llevanza de los libros registro del impuesto (IVA) a través de la Sede electrónica de la Agencia Tributaria para los empresarios y profesionales y otros sujetos pasivos cuyo periodo de liquidación coincida con el mes natural de acuerdo con lo dispuesto en el artículo 71.3 del mencionado Reglamento. Igualmente lo podrán utilizar de forma voluntaria quienes ejerzan la opción a través de la correspondiente declaración censal, en cuyo caso, su período de declaración deberá ser en todo caso mensual.

Por otra parte, se introduce el nuevo sistema de llevanza a través de la Sede electrónica que obligará a realizar el suministro electrónico de los registros de facturación de manera individualizada, así como a incluir información adicional de relevancia fiscal, que va a permitir eximir del cumplimiento de otras obligaciones formales a las personas y entidades acogidas a este sistema de llevanza ya sea de forma obligatoria o voluntaria. También se introduce un nuevo artículo en el Reglamento del Impuesto sobre el Valor Añadido por el que se regulan los plazos para la remisión electrónica de las anotaciones registrales, estableciéndose con carácter general en 4 días naturales, excluyéndose del cómputo los sábados, los domingos y los declarados festivos nacionales. En cuanto al plazo de presentación de las declaraciones-liquidaciones de los sujetos que utilicen el nuevo sistema de llevanza de libros registro, se modifica, ampliándolo hasta los treinta primeros días naturales del mes siguiente al correspondiente período de liquidación mensual, o hasta el último día del mes...>>

-> Toda la información al respecto, en el siguiente link: Real Decreto 596/2016, de 2 de diciembre (BOE de 6 de diciembre).

- Bases de cotización a la Seguridad Social: se elevan las bases máximas de cotización en un 3% y, derivado del incremento del «salario mínimo interprofesional» en un 8%, también lo harán en esa proporción las bases mínimas.

*En el lado contrario, nos encontramos que este incremento en las bases supone un aumento de las cuotas al RETA en la misma proporción.

Finalmente, el Congreso aprobó hace unas semanas la tramitación de la denominada «Ley de autónomos» a iniciativa del partido Ciudadanos. Dentro de la misma cabrían destacar las siguientes medidas que se espera entren en vigor tras la aprobación de dicha Ley, ya en 2017:

- La «tarifa plana» (50€) prorrogaría su vigencia de 6 meses a 12 meses.

- El importe de la cuota de cotización correspondería a los días efectivamente trabajados y no al mes completo como hasta ahora.

- Se prevé permitir hasta 4 modificaciones de la base de cotización al año.

- Se eliminarán las cotización durante la baja por maternidad o embarazo de riesgo (medicamente demostrado). Se equiparan los incentivos por maternidad en este régimen al del general.

- Determinación de los conceptos deducibles.

Por otro lado, y sin garantías de aprobación, únicamente de estudio… Se ha creado una comisión de trabajo dependiente de la de Empleo que trabaja en una posible reforma del Régimen Especial de los Trabajadores Autónomos (RETA). En ella se debatirán cuestiones relativas a la proporcionalidad de las cuotas respecto a los ingresos, ingreso del IVA tras el cobro de facturas, altas esporádicas como autónomos, compatibilidad del cobro de pensiones y realización de actividad por cuenta propia, etc.

Otra serie de cuestiones también candentes relativas a la morosidad, rebaja del tipo del IS, la ley de segunda oportunidad,… Que llevamos tiempo escuchando debatir sobre ellas podrían igualmente integrarse en futuras reformas. Habrá que esperar y estar atentos para ver qué prospera y qué no…

Si quieres leer bien todas las «instrucciones del juego», puedes descargarlas pinchando aquí: Real Decreto-ley 3/2016, de 2 de diciembre (BOE de 3 de diciembre).

Si tenéis cualquier duda o cuestión relacionada con todo lo anterior, en lexintek estaremos encantados de poderos atender. Somos expertos fiscalistas: info@lexintek.com · 620 138 382

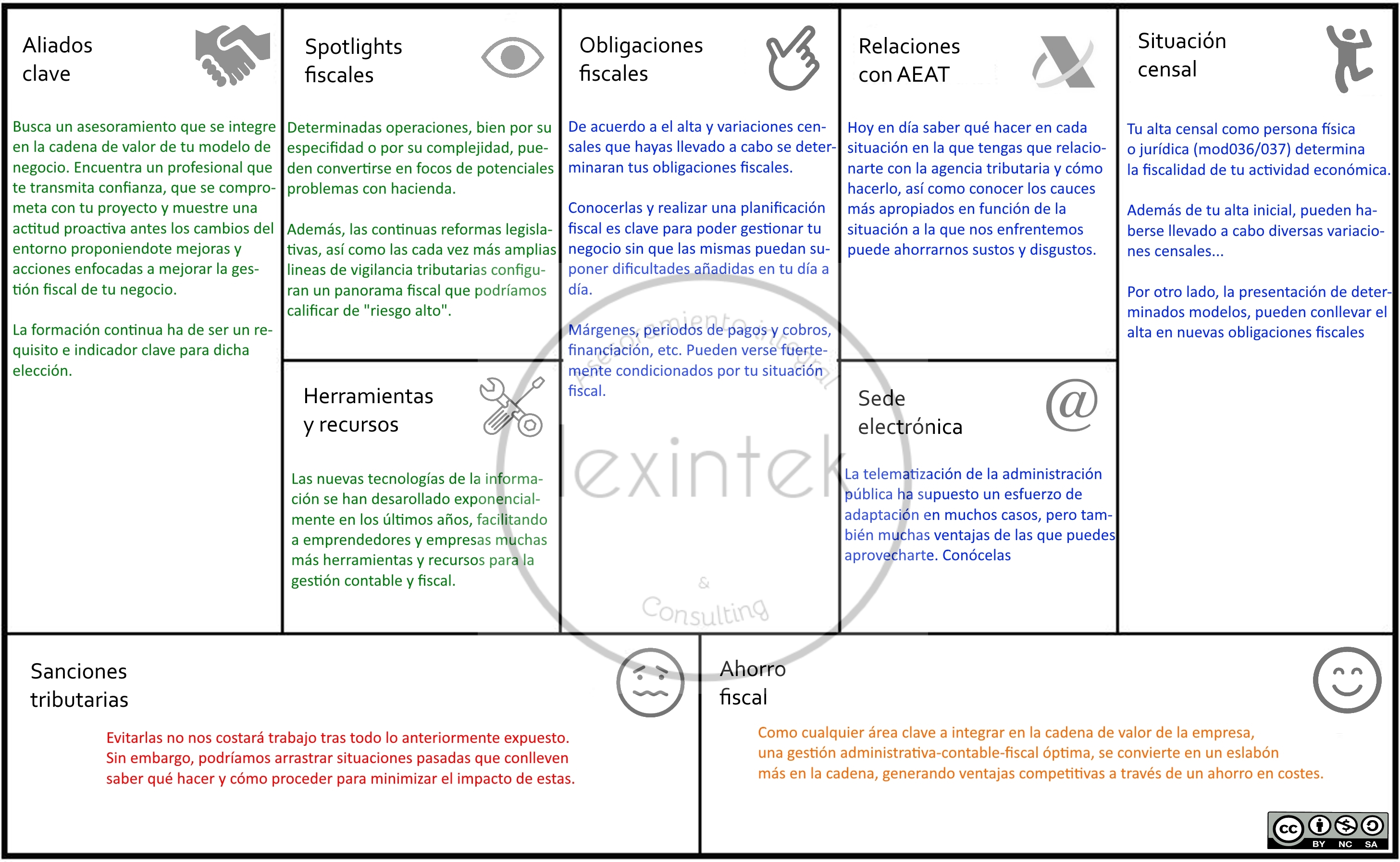

(ABRE LA IMAGEN EN UNA PESTAÑA NUEVA PARA VERLA EN GRANDE)

(ABRE LA IMAGEN EN UNA PESTAÑA NUEVA PARA VERLA EN GRANDE)